MicroStrategy会是下一个FTX吗?

原文作者: 100 y

原文编译:Luffy,Foresight News

如果你能活到明天,这可能意味着:a)你更有可能长生不老,或者 b)你更接近死亡。

——Nassim Nicholas Taleb 的《黑天鹅》

距 2022 年 11 月 FTX 申请破产,已经过去两年了。市场仿佛忘了 FTX 和 Terra 的崩盘,迅速复苏,比特币来到了 10 万美元关口。

虽然市场的稳步上涨令人兴奋,但作为 2020 年进入加密市场的投资者,我见证了太多的崩盘事件,我不禁担心下一个黑天鹅事件会是什么。

FTX 和 Terra 的倒闭有不同的原因、过程和结果,但它们有一个明显的相似之处:良性循环和恶性循环。两者的结构在有利的市场条件下能实现爆炸式增长,但当情况变糟时,也会陷入无休止的死亡螺旋。

目前,在另一个实体 MicroStrategy 身上也体现出类似的特征。我个人认为 MicroStrategy 的风险比 FTX 和 Terra 要小,但其利用债务购买比特币的做法并非没有危险。我想简单讨论一下这一点。

1.现状

1.1 公司概况

MicroStrategy 最初由 Michael Saylor 于 1989 年创立,是一家商业智能公司。成立初期,该公司专注于分析软件,最终随着技术进步扩展到移动应用程序和云服务。

来源:MicroStrategy 2024 年第三季度报告

MicroStrategy 筹集资金的主要方式是发行可转换优先票据。截至 2024 年第三季度财务业绩,该公司已通过此类票据累积了约 42.6 亿美元的债务,平均年利率为 0.811% ,每年的利息支出为 3460 万美元。

最近, 2024 年 11 月 21 日,MicroStrategy 又发行了价值 30 亿美元的可转换优先票据。这使其总债务超过 70 亿美元。值得注意的是,新发行的 30 亿美元票据的票面利率为 0% ,这意味着不会产生利息费用。作为回报,投资者可以在未来以 55% 的溢价将这些票据转换为股票。

除了可转换票据外,MicroStrategy 还进行股票发行。2024 年第三季度,该公司发行了价值 11 亿美元的 A 类普通股。

MicroStrategy 宣布计划在未来三年(2025 年至 2027 年)内筹集总计 420 亿美元的资金。其中, 210 亿美元将来自股票发行,其余 210 亿美元将通过固定收益发行筹集。具体时间表为: 2025 年从每个资金来源筹集 50 亿美元, 2026 年筹集 70 亿美元, 2027 年筹集 90 亿美元。

1.3 一些有趣的统计数据

以下是有关 MicroStrategy 的一些有趣的数据和事实:

来源:MSTR-tracker

尽管由于股票发行导致股票数量增加,但每股基本股对应的 BTC 价格实际上有所上涨。这是因为 MicroStrategy 购买比特币的速度超过了额外股票发行的稀释效应。

2. Microstrategy 是下一个 FTX 吗?

虽然结构性问题在 FTX 和 Terra 的倒闭中发挥了一定作用,但其创始人的道德风险也是重要原因。从定义上讲,黑天鹅事件本质上是不可预测的,因此无法根据公开信息评估 MicroStrategy 内部是否存在道德风险。因此,这里的重点将放在分析结构性风险上。

虽然这个讨论主题听起来很宏大,但 MicroStrategy 所涉及的结构性风险其实很简单:通过杠杆投资比特币。如果该公司只将自己的股权投资于比特币,价格暴跌的影响将相对较小。

来源:MicroStrategy

然而,正如 2024 年第三季度报告所强调的那样,MicroStrategy 的目标是利用审慎的杠杆来获取尽可能多的 BTC,提高股东价值,并超越比特币本身的表现。

众所周知,杠杆是一把双刃剑,杠杆本身就伴随着债务利息成本,如果用杠杆购买的 BTC 价值下跌,公司可能被迫出售所持资产以偿还债务。

Michael Saylor 曾多次在媒体上表示,他无意出售 BTC,这意味着任何强制清算都可能严重影响该公司的价值。这可能会导致 MSTR 股价下跌、未来融资困难。杠杆策略的崩溃,也可能对市场产生重大连锁反应。

为了评估 MicroStrategy 的杠杆策略是否可持续,我将研究两个关键方面:

利息成本

可持续波动

2.1 MicroStrategy 能否控制利息成本?

首先,让我们考虑一下利息成本。随着最近以 0% 票面利率发行 30 亿美元的可转换优先票据,MicroStrategy 的总债务规模约为 73 亿美元,平均利率为 0.476% ,每年的利息支出为 3460 万美元。关键问题是:MicroStrategy 能否持续支付这些利息?

来源:SEC

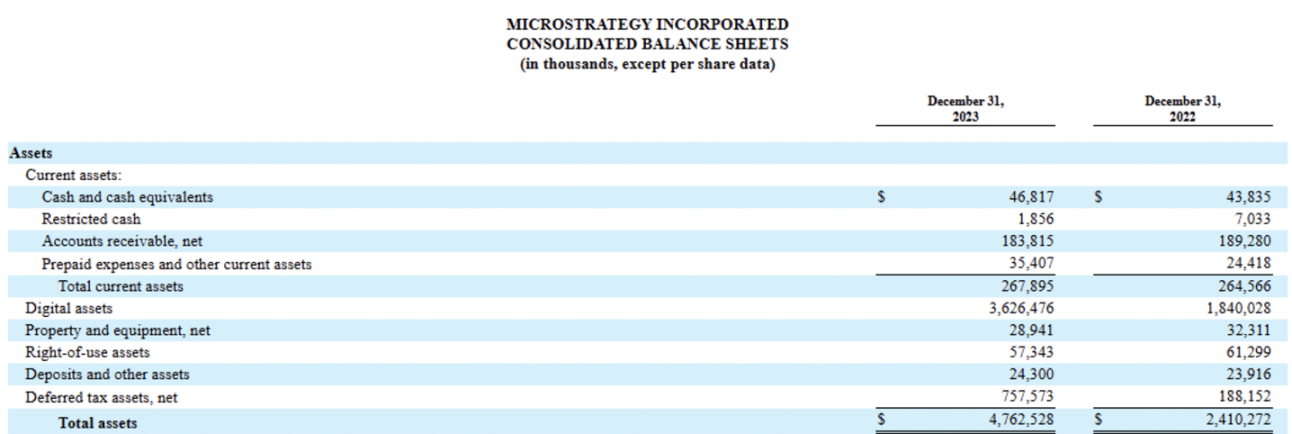

根据该公司 2023 年的 10-K 文件,除数字资产外,MicroStrategy 持有约 11.3 亿美元的其他资产。这远高于每年 3, 460 万美元的利息支出,这表明 MicroStrategy 短期内没有支付利息的问题。

此外,MicroStrategy 从其核心业务商业智能软件中获得了可观的收入。然而,令人担忧的是,扣除收入和运营费用后,剩余利润相对较小,并且一直在下降。

未来债务规模也不容忽视。如前所述,MicroStrategy 计划在未来三年内额外发行 210 亿美元的可转换优先票据。这将使其总债务增加到 283 亿美元。按照目前 0.476% 的平均利率计算,年度利息支出可能上升至 1.347 亿美元,从长远来看,这可能是难以承受的数额。

虽然 MicroStrategy 最近通过发行 0% 息票债券减轻了利息负担,但该公司是否能继续获得这种低息债务仍不确定。下一节将进一步探讨这个问题。

2.2 未来筹款是否可持续?

2.2.1 投资者是否会继续提供资金?

Delta 衡量期权价格对标的资产价格变化的敏感度。

Gamma 衡量的是随着标的资产价格变动,delta 的变化量。

Gamma 交易利用这些变化从市场波动中获利,从而使更高的波动性有利可图。

来源:Bitbo

为了使 MicroStrategy 保持平稳融资,BTC 和 MSTR 的波动性必须持续存在。然而,随着比特币 ETF 的批准和机构投资者的持续入场,市场正变得更加稳定,波动性逐渐下降。如果比特币的波动性降低,MSTR 的资产净值溢价可能会缩水,从而影响其股价并降低其可转换优先票据的融资吸引力。

3. 最终还是价格最重要

归根结底,最关键的因素是比特币的价格。如果加密货币市场没有经历低迷,FTX 可能会成为与币安相媲美的大型交易所。同样,如果 Curve Finance 的 UST 池没有受到攻击,Terra 可能会成为继比特币和以太坊之后的第三大网络。

如果 BTC 的价格继续稳步上涨,MicroStrategy 目前的策略可能会形成一个正向飞轮,推动公司和加密货币市场的爆炸式增长。然而,如果 BTC 的价格暴跌,最坏的情况是 MicroStrategy 出售其持有的比特币以偿还债务,从而引发恶性死亡螺旋。

值得庆幸的是,MicroStrategy 的债务是无担保的。该公司此前曾发行过以比特币作为抵押的债券,但到 2024 年第三季度才全部偿还。如果比特币仍作为抵押品,那么在还款困难的情况下被迫清算可能会带来灾难性的后果。

我个人认为,MicroStrategy 似乎不会面临重大的直接风险。它的利息成本仍然可控,迄今为止融资也进展顺利。然而,未来计划的融资规模是前所未有的,而基础资产比特币的波动性预计将会下降。因此,我预计 2025 年至 2027 年期间的风险水平将会变高。

比特币的价值正在迅速增长,成为黄金地位的挑战者。但问题仍然存在:MicroStrategy 是否会继续以可持续的方式购买 BTC,成为世界上最强大的公司之一?还是会成为另一个警示故事,陷入郁金香泡沫的叙事中?只有时间才能告诉我们答案。